Az alacsonyabb idősíkok sok csaptád rejtenek és nagyobb piaci zajjal járnak. Mivel minden gyertya sokkal kevesebb információt tartalmaz magasabb idősíkokhoz képest mint például a h4, ezért azok csak a jéghegy csúcsa.

Nekünk viszont megbízható jelzések és stopok kellenek, hogy a piac ne tudjon kirázni mielőtt igazán elindulna. Persze megvan az az előnye a gyorsabb chartoknak, hogy hamarabb tudunk beszállni, így jobb áron is, ezért meg kell találni a legmegfelelőbbet.

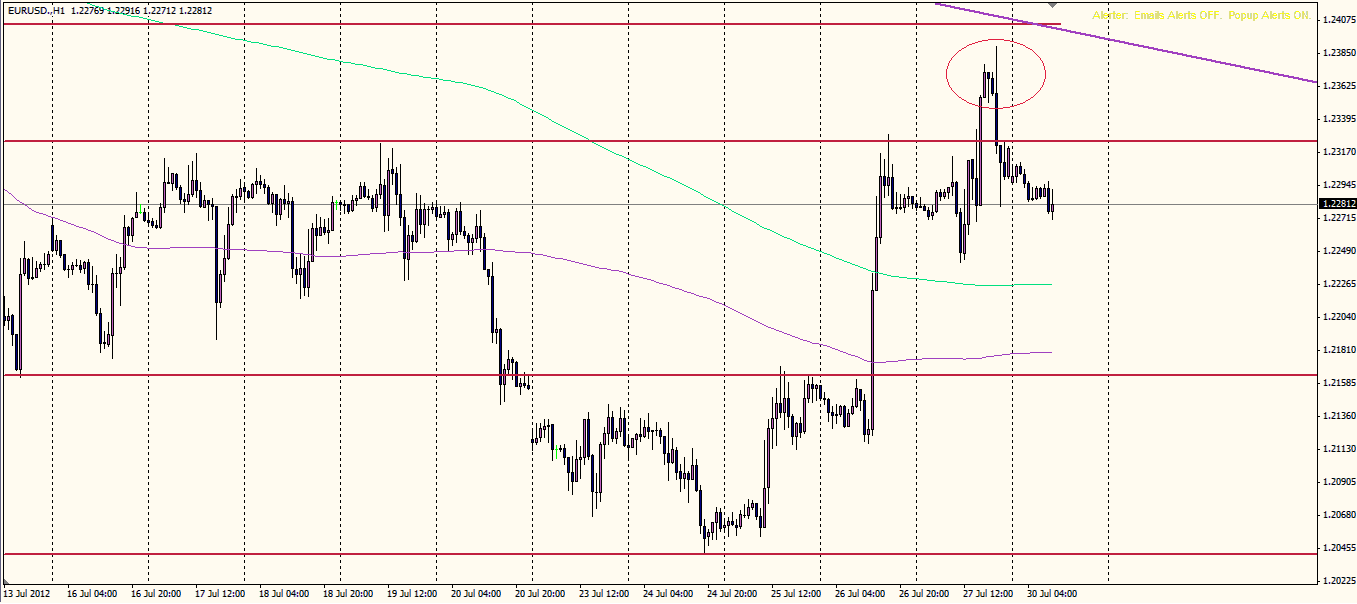

A tapasztalat azt mutatja, hogy jobban megéri várni, hogy csak egy hamis kitörés történt vagy valóban elindult a piac, számomra például a h1 a legalacsonyabb idősík amin már érdemes behúzni a szinteket, ez alatt csak finomítok. Például egy h4-es hammer gyertya alacsonyabb idősíkon már beszállási jelzést is adhat de csak azért, hogy a nap végén az egész leszakadjon a pozícióval szemben.

Ahhoz, hogy profitot csináljunk hosszú távon és tartósan, a piaccal kell mennünk és nem ellene dolgozni. Úgy is eltehetünk egy kis pénzt, de a legjobb üzletek azok, amikben napokig ülhetünk és nem a piaccal harcolva, hanem csak hagyjuk, hogy vigyen és nézzük befolyni a pénzt a számlánkra. Ehhez viszont olyan stopokra van szükség, amik nem rázódnak ki egy korrekciótól.

A másik csapdája a gyors chartoknak, hogy folyamatosan ingerlik agyunk jutalomközpontját vagy egekbe szöktetik adrenalinszintünket, így szinte függőséget alakítanak ki ami ahhoz vezet, hogy nyitni akarunk és beleugorjunk kétes helyzetekbe is vagy még az előző nyereség vagy veszteség hatása alatt elméretezzük pozíciónkat. A célunk végső soron a profit elérése és nem az, hogy minél jobban szórakozzunk kereskedés közben, vagy néhány tradeből gazdagodjunk meg. Bár sokan úgy csinálják, azért ez még nem kaszinó!